|

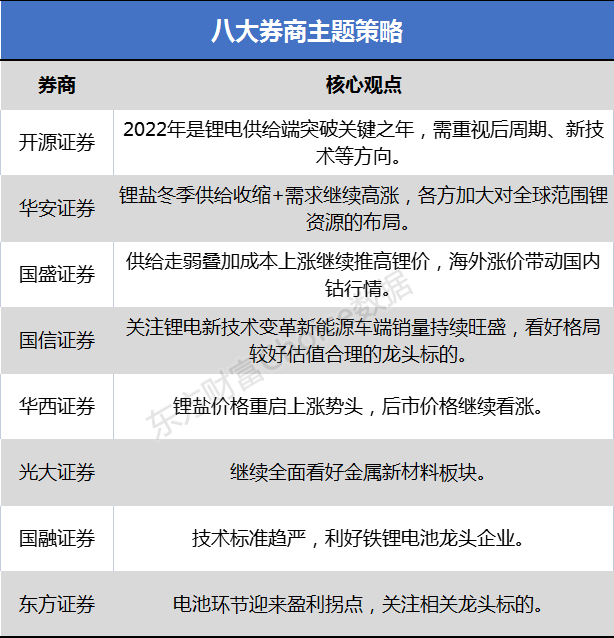

每日主题策略讨论,东方财富网汇总八大券商观点,揭秘行业现状,观察行情走势,提前为您把脉A股。  开源证券:2022年是锂电供给端突破关键之年 需重视后周期,新技术等方向 2022年是锂电供给端突破关键之年,需重视后周期,新技术等方向我们认为未来一年是新能源汽车向上周期投资的第三阶段,锂电池产业链优质供给端有望实现突破,投资机会体现在以下几个方面长期成长的壁垒高的环节:电池,隔膜,负极等,其中电池环节未来一年受益于上游价格边际松动,下游渗透率提升以及产品创新,处于较好投资期2022年景气度提升的后周期方向:储能,设备,辅料等,其中储能产业链同时受益碳中和以及清洁能源配套刚性需求新技术有望实现突破的方向:4680电池,LiFSI等,这些龙头公司引领的产品创新有望带来成本持续下降,安全性提升,从而进一步打开锂电池未来成长空间 一体化布局加强成本控制能力,后续集中度有望再度提升锂电池是产业链壁垒较高环节,从本质上易形成强者愈强趋势,伴随着国内产业链快速发展,中国龙头有望逐步提升全球市占率,形成全球寡头格局过去一年,国内电池龙头进一步加快布局上游核心锂电材料甚至是最上游的锂,镍,钴等环节,2022年后锂电龙头与材料厂商合资扩建的产能有望逐步量产,其原材料成本优势有望逐步兑现 结合最新的工信部对锂离子电池行业规范条件要求,能量密度的严格要求从源头上限制低效产能的扩产,而宁德时代,亿纬锂能以及国轩高科,欣旺达等强二线厂商现有量产产品均能满足此要求,因此新规有利于锂电池龙头持续发展,从产能释放前置条件看,能评,环评等因素也在优化产能投放龙头企业的一体化原材料成本优势结合新产能投放要求有助于头部厂商市占率进一步提升受益标的:宁德时代,比亚迪,亿纬锂能,国轩高科等 华安证券:锂盐冬季供给收缩+需求继续高涨 各方加大对全球范围锂资源的布局 锂盐冬季供给收缩,但需求继续高涨,库存低位,引发各方争夺货源由于进入冬季,供给端盐湖产量一定程度收缩,几无供给增量,但需求端一方面锂电排产逐月走高,且电池厂和中游材料厂逐步进行年前备货,另一方面区域限电逐步缓解需求进一步释放,同时伴随着今年以来锂价不断走高以及储存性质决定,贸易商及材料厂锂盐库存逐步消耗,行业各方库存处于低位,供需矛盾加剧下,现货价格继续上涨,大厂间合约价格同样逐月走高,锂价仍有供需关系的支撑及上涨 锂资源全球竞争白热化,供需矛盾仍然紧张,战略属性加强自主可控在新能源大行业高增长的背景下,锂资源开发难度与进度难以匹配下游需求增长的速度和量级,且优质资源稀缺,产业链各方持续加大对全球范围锂资源及冶炼厂的布局法国埃赫曼集团联合青山实业重启阿根廷Centenario—Ratones 盐湖提锂工厂建设,宁德时代与赣锋锂业争夺千禧锂业阿根廷盐湖资产,资源全球竞争白热化,反映出锂资源的稀缺性与重要性,锂资源自主可控是新能源产业链的战略需求 投资建议来看,关注具备全球竞争力市占率有望提升的细分行业龙头及以磷酸铁锂和高镍为代表的高增速赛道:宁德时代,亿纬锂能,德方纳米,容百科技,中伟股份,恩捷股份,天赐材料等,建议关注供需仍然趋紧,能够获取产业链超额利润且持续扩张的环节及公司:科达制造,天齐锂业,融捷股份,嘉元科技,诺德股份,翔丰华等。 国盛证券:供给走弱叠加成本上涨继续推高锂价 海外涨价带动国内钴行情 供给走弱成本上涨继续推高锂价,海外涨价带动国内钴行情锂:受气候影响,国内矿源供应进一步紧张,加工厂受原料成本持续上移影响,挺价行为强烈,市场普遍呈现较强看涨情绪,后续锂价或延续上行趋势 镍:硫酸镍供需双稳行情延续,限电对企业生产影响逐渐减弱但下游采购需求尚未恢复目前镍豆溶解硫酸镍经济性优于镍中间品,预计短期镍价维稳运行 钴:当前动力,数码,小动力等应用场景未对钴需求形成明显拉动,钴价波动重心仍跟随成本端变动当前海外钴价仍呈上涨趋势,国内报价普遍跟涨,国内低成本库存已出清状态下,预计钴价维持向上趋势建议关注:天华超净,华友钴业,西藏矿业,赣锋锂业,盛屯矿业,天齐锂业,雅化集团,厦门钨业,厦钨新能,盐湖股份,寒锐钴业,金力永磁,浙富控股 国信证券:关注锂电新技术变革新能源车端销量持续旺盛 看好格局较好估值合理的龙头标的 看好电池端盈利边际改善,建议关注锂电新技术变革新能源车端销量持续旺盛,我们看好格局较好估值合理的龙头标的建议关注:1)部分动力电池开始顺价传导成本,盈利边际向好,推荐宁德时代,亿纬锂能,2)消费锂电池进口替代,推荐电动工具电池(蔚蓝锂芯),消费3C锂电国内龙头(珠海冠宇),3)供求紧缺持续:正极推荐容百科技,铜箔产业链推荐嘉元科技,隔膜产业链推荐恩捷和星源,4)关注锂电新技术变革方向:4680电池,硅碳负极,单壁碳管,LMFP正极等方向带来的材料增量 华西证券:锂盐价格重启上涨势头 后市价格继续看涨 锂盐价格重启上涨势头,后市价格继续看涨下游需求仍然十分火爆,同时在上游资源端供给明显短缺的背景下,锂盐价格后续仍将继续走高锂精矿方面,11 月 11 日,Fastmarkets 数据显示,亚洲 6%锂精矿到岸价为 2300 美元/吨,远超当前企业签订的四季度长协价格预计 2022Q1 锂精矿长协价格在需求旺盛,供给不足的背景下,仍将继续上行而锂精矿价格快速上涨,增加了锂盐加工厂的成本,叠加加工成本的上升,必定推动锂盐价格后市进一步上涨 现阶段,伴随着四季度锂精矿价格持续上涨,澳矿+中国锂盐加工厂的企业面临成本的快速上升,利润大幅向澳矿企业倾斜而上下游一体化企业则在原料上有充足的保障,成本端相对可控,竞争力远高于澳矿+中国锂盐加工厂的产业链在锂辉石价格再次刷新新高的背景下,四川锂矿企业价值有望被重估,推荐关注李家沟锂辉石矿有望 2022 年年中投产的,受益标的包括250万吨选矿厂积极建设中的(融捷股份),拥有一线锂盐产能+锂矿的(盛新锂能),拥有全球最好锂矿+盐湖资源,拟在港股发行股份,债务有望进一步解决的(天齐锂业) 光大证券:继续全面看好金属新材料板块 继续全面看好金属新材料板块锂精矿价格处于高位仍利好锂资源自给率高的企业建议关注天齐锂业,融捷股份,赣锋锂业,青海建设世界级盐湖产业基地被再度提及,国内自主可控的盐湖资源具有重大战略意义,建议关注盐湖股份,科达制造,蓝晓科技 国融证券:技术标准趋严 利好铁锂电池龙头企业 日前,国家工业和信息化部电子信息司对《锂离子电池行业规范条件》(征求意见稿)和《锂离子电池行业规范公告管理办法》(征求意见稿)进行公示其中指出:新建设的动力电池项目,能量型动力电池项目单体能量密度应≥180Wh/kg,电池组能量密度应≥120Wh/kg新规意见稿引导企业减少盲目扩张,对磷酸铁锂电池扩产项目会产生较大影响 投资建议来看,技术标准趋严,利好铁锂电池龙头企业,不利于中小型铁锂电池企业和跨界企业,建议关注锂电池龙头公司另外意见稿对正负极材料企业预计也会产生一定影响,建议关注被低估的三元正极材料的企业和正负极材料龙头厂商 东方证券:电池环节迎来盈利拐点 关注相关龙头标的 伴随着新产能投放,预计核心材料价格将趋稳甚至回落,未来一段时间内电池端的整体成本将出现下降,而下游价格上涨趋势非常确定,伴随着电池毛利率提升叠加规模效应带来费用率下降,电池环节迎来盈利拐点。据悉,后者的核心资源——特雷斯克布拉达萨尔锂盐湖项目,为755万吨LCE。。 电池环节建议关注宁德时代和鹏辉能源,中游材料关注隔膜环节恩捷股份,星源材质,沧州明珠,溶剂环节继续推荐石大胜华,建议关注新宙邦,奥克股份,三元材料推荐一体化布局核心标的华友钴业,建议关注当升科技。紫金矿业10月10日晚间披露,已同意收购加拿大锂盐商新木锡(neightium)全部已发行股份,总对价约9.6亿加元。 。 |

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。